Από την έντυπη έκδοση

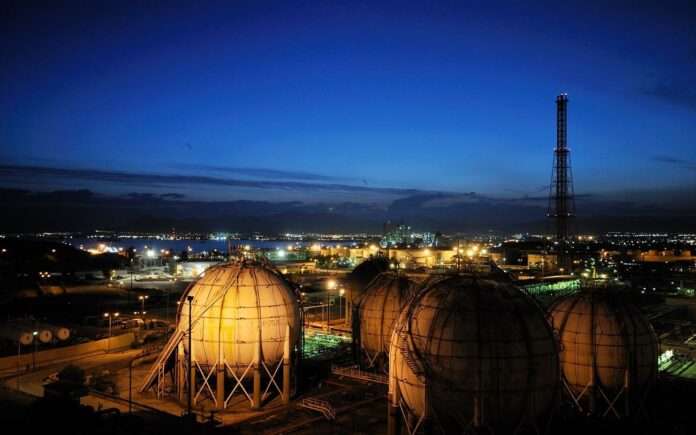

Το πράσινο φως για την έκδοση νέου ομολόγου άναψαν τα Ελληνικά Πετρέλαια, καθώς, η εξ ολοκλήρου θυγατρική του εταιρεία Hellenic Petroleum Finance ανακοίνωσε ότι προτίθεται να προβεί στην έκδοση ομολογιών, οι οποίες αναμένεται να εισαχθούν προς διαπραγμάτευση στο Χρηματιστήριο του Λουξεμβούργου. Η επιτυχία της εν λόγω έκδοσης αποτελεί προϋπόθεση ώστε τα ΕΛΠΕ να προχωρήσουν στην εξαγορά παλαιότερου ομολόγου ύψους 449,5 εκατ. ευρώ, με τοκομερίδιο 4,875% και λήξεως τον Οκτώβριο 2021, ανακοίνωσαν χθες τα Ελληνικά Πετρέλαια.

Πέρα από την εξαγορά του ανωτέρου ομολόγου, τα κεφάλαια που θα αντληθούν μπορεί να χρησιμοποιηθούν επίσης για αποπληρωμή υφισταμένων δανειακών υποχρεώσεων του ομίλου, καθώς και για γενικούς εταιρικούς σκοπούς.

Για την έκδοσή του, Global Coordinators ορίσθηκαν οι τράπεζες Credit Suisse Securities (Europe) Limited και Goldman Sachs International. Συνδιοργανωτές (joint bookrunners) για την έκδοση και διάθεση των νέων ομολογιών είναι οι Citigroup Global Markets Limited, Eurobank Ergasias, Nomura International, Alpha Bank, Εθνική Τράπεζα της Ελλάδος και Τράπεζα Πειραιώς.

Όσον αφορά την πρόταση εξαγοράς του ομολόγου λήξεως Οκτωβρίου 2021, προβλέπεται η καταβολή σε μετρητά στους κατόχους των υφισταμένων ομολογιών 1.092,5 ευρώ ανά 1.000 ονομαστικής αξίας υφιστάμενες Ομολογίες, πλέον δεδουλευμένων τόκων μέχρι και την προηγουμένη μέρα της ημερομηνίας καταβολής, η οποία θα ορισθεί περί την 3η Οκτωβρίου. Οι τράπεζες Alpha Bank, Citigroup Global Markets, Credit Suisse Securities (Europe), Eurobank Ergasias, Goldman Sachs International, Nomura International, Εθνική Τράπεζα της Ελλάδος και Τράπεζα Πειραιώς θα ενεργήσουν ως διοργανώτριες (Dealer Managers), ενώ η εταιρεία Lucid Issuer Services έχει αναλάβει τη διοικητική διαχείριση της πρότασης εξαγοράς.

Κερδοφορία

Στο μεταξύ, υπενθυμίζεται ότι τα Ελληνικά Πετρέλαια παρουσίασαν ισχυρή κερδοφορία με θετικές ταμειακές ροές κατά το πρώτο εξάμηνο του 2019, καταγράφοντας θετικές επιδόσεις παρά το γεγονός ότι τα διεθνή περιθώρια διύλισης κινήθηκαν σε χαμηλά επίπεδα.

Έτσι, το εν λόγω χρονικό διάστημα ο κύκλος εργασιών διαμορφώθηκε σε 4,457 δισ., με τα συγκρίσιμα κέρδη EBITDA να αγγίζουν τα 252 εκατ. και τα αντίστοιχα καθαρά κέρδη τα 70 εκατ.

Παράλληλα, τα ΕΛΠΕ προετοιμάζονται εντατικά για τις επικείμενες αλλαγές στις προδιαγραφές των ναυτιλιακών καυσίμων από 1ης Ιανουαρίου 2020 (ΙΜΟ 2020), εξέλιξη που αποτελεί μια από τις μεγαλύτερες προκλήσεις για την παγκόσμια βιομηχανία διύλισης τα τελευταία χρόνια, ώστε το σύστημα διύλισης να είναι σε ετοιμότητα να καλύψει τις ανάγκες της ελληνικής ναυτιλιακής αγοράς με υψηλής ποιότητας καύσιμα, προγραμματίζοντας τη σταδιακή μετάβαση σε ένα νέο μοντέλο λειτουργίας εντός του τέταρτου τριμήνου της χρονιάς.

Είναι ενδεικτικό ότι το τελευταίο χρονικό διάστημα διεξήχθησαν εκτεταμένες δοκιμές νέων μιγμάτων αργών πετρελαίων στον Ασπρόπυργο, με ιδιαίτερα ικανοποιητικά αποτελέσματα, τόσο αναφορικά με την ποιότητα και τις προδιαγραφές του νέου προϊόντος μαζούτ 0,5% όσο και με τη διακίνησή του.

Η περαιτέρω αναπτυξιακή πορεία του ομίλου υπαγορεύεται από τέσσερις πρωταρχικούς στόχους, δηλαδή την ασφάλεια στη λειτουργία των μονάδων, τον εκσυγχρονισμό των δομών και της εταιρικής διακυβέρνησης του ομίλου, την περαιτέρω βελτίωση της ανταγωνιστικότητας, αλλά και την ανάπτυξη με ταχύτερους ρυθμούς σε νέες αγορές. Στο πλαίσιο αυτό, ο όμιλος εξετάζει και αξιολογεί όλες τις στρατηγικές του επιλογές στις βασικές δραστηριότητες και αγορές, αλλά και τις εξελίξεις σε κλάδους όπως οι ΑΠΕ και το φυσικό αέριο.

Κ.Δ.